个人代扣代征税费说明

根据《中华人民共和国税收征收管理法》及其实施细则等税收有关规定,腾讯公司受税务机关委托,对通过本公司获取劳务收入(包括劳务报酬、稿酬支出、特许权使用费等)发生应税项目的个人,代征纳税人所获取劳务收入应缴纳的增值税、城市维护建设税、教育费附加及地方教育费附加,计税依据及税率按照相关税收政策规定执行,如因税法或税局征管要求调整,需要更改上述规则的,腾讯公司会另行通知。

个人用户的收入属个人劳动报酬,依据国家关于税法规定及税局征管要求,计算如下:

每次劳务收入超过500元(包含本数),腾讯代征3%的增值税,并按照增值税应纳税额代征附加税费,适用综合税率为6%(即,按照一般综合税率12%,实行减半征收)。如因税法或税局征管要求调整,需要更改上述规则的,腾讯公司会另行通知。

增值税应纳税额 = 劳务报酬(大于等于500元)/(1+3%) x 3%

附加税费应纳税额 = 增值税应纳税额 x 6%

1)应纳税所得额的计算

每次劳务报酬收入在扣减已缴纳的增值税和附加税费后,不超过4000元的,定额减除费用800元;每次在4000元以上的,定率减除20%的费用。即:

应纳税所得额 = (劳务报酬-增值税-附加税费)(少于4000元) - 800元

应纳税所得额 = (劳务报酬-增值税-附加税费)(超过4000元)×(1 - 20%)

2)应纳税额的计算

应纳税额=应纳所得税额×适用税率-速算扣除数

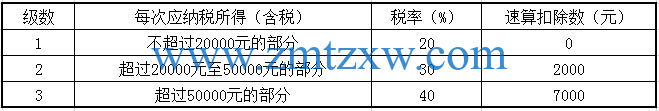

劳务报酬所得适用超额累进税率,累进税率分别为20%、30%和40%,即:纳税人每次劳务报酬所得的应纳税所得额不超过20000元的部分,适用20%的税率;超过20000元至50000元的部分,适用30%的税率;超过50000元的部分,适用40%的税率。具体可以参考以下税率表

劳务报酬所得适用税率表,附:

案例一:A作者当月收入为400元,则

该流量主收入少于500元,腾讯公司不代征增值税和附加税费。

且该收入扣减800后,个税的应纳税所得额为0,则腾讯公司不代扣代缴个税

案例二:B作者当月收入为800元,则

增值税应纳税额 = 800 / (1+3%) x 3% = 23.3元

附加税费应纳税额 = 23.3 x 6% = 1.4元

流量主在扣除增值税、附加税费以及800后,个税的应纳税所得额为0,则腾讯公司不代扣代缴个税。

因此腾讯公司代征增值税23.3元,代征附加税费1.4元,不代扣代缴个税。

案例三:C作者当月收入为3090元,则

增值税应纳税额 = 3090 / (1+3%) x 3% = 90元

附加税费应纳税额 = 90 x 6% = 5.4元

个税应纳税所得额=3090 - 90 - 5.4 -800 =2194.6元

个税应纳税额 = 2194.6×20%=438.92元

因此腾讯公司代征增值税90元,代征附加税费5.4元,代扣代缴个税438.92元。

案例四:D作者当月收入为10300元,则

增值税应纳税额 = 10300 / (1+3%) x 3% = 300元

附加税费应纳税额 = 300 x 6% = 18元

个税应纳税所得额=(10300-300-18)×(1-20%)= 7985.6元

个税应纳税额 = 7985.6×20%=1597.12元

因此腾讯公司代征增值税300元,代征附加税费18元,代扣代缴个税1597.12元。

案例五:E作者当月收入为82400元,则

增值税应纳税额 = 82400 / (1+3%) x 3% = 2400元

附加税费应纳税额 = 2400 x 6% = 144元

个税应纳税所得额=(82400-2400-144)×(1-20%)= 63884.8元

个税应纳税额 = 63884.8×40% - 7000 =18553.92元

因此腾讯公司代征增值税2400元,代征附加税费144元,代扣代缴个税18553.92元

备注:

1、更多自媒体运营攻略及软件工具可添加站长微信咨询获取;

2、添加站长微信即送价值299元的自媒体运营工具包;

3、以上文章整理自网络,如涉及版权请联系删除,谢谢。

【微信扫一扫,进入自媒体自学网交流群】

【微信扫一扫,进入自媒体自学网交流群】

- 获取解压密码

- 微信扫下面二维码

-

- 添加下面微信

- 领取35个自媒体课程

-